Online-Banking: Erstmals ist die Mehrheit der Generation 65+ dabei

-

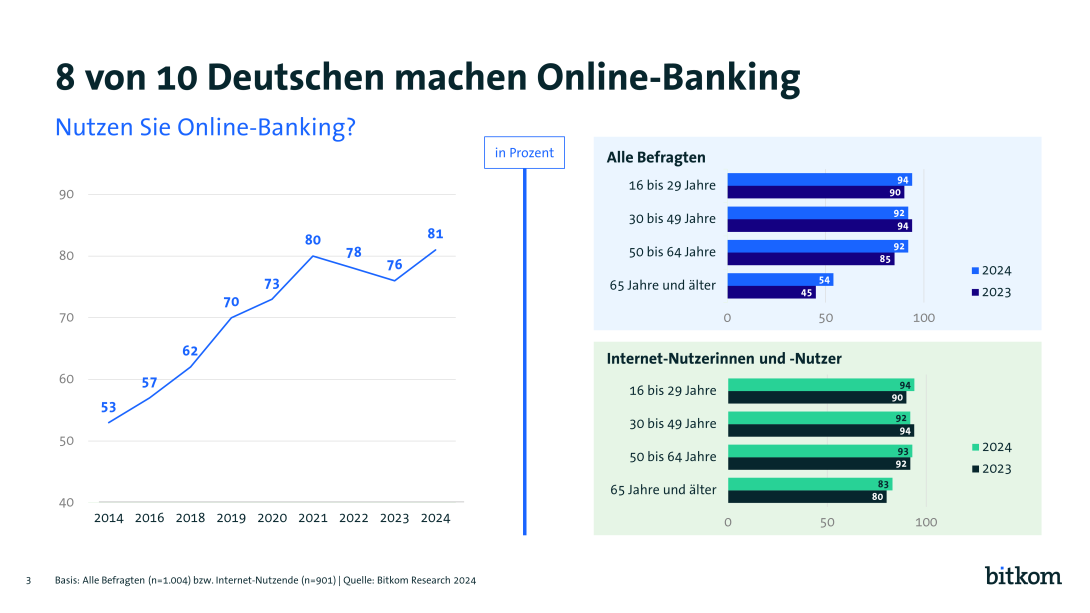

81 Prozent aller Deutschen erledigen Bankgeschäfte online

-

Treue zur Hausbank nimmt weiter ab

-

Jüngere achten bei der Bank-Wahl besonders stark auf digitale Angebot

Berlin, 07. Mai 2024 – Online-Banking ist in Deutschland so verbreitet wie noch nie: Erstmals nutzt auch von den Seniorinnen und Senioren eine Mehrheit die Online-Dienste ihrer Bank. In der Altersgruppe ab 65 Jahren sind es 54 Prozent, vor einem Jahr lag der Anteil noch bei 45 Prozent. Jeweils 92 Prozent sind es aktuell in der Gruppe der 50- bis 64-Jährigen und der 30- bis 49-Jährigen, bei den 16- bis 29-Jährigen sind es 94 Prozent. Insgesamt nutzen 81 Prozent aller Deutschen Online-Banking (2023: 76 Prozent). Damit wurde der Rekordwert des Corona-Jahrs 2021 von 80 Prozent übertroffen. Das sind Ergebnisse einer Befragung von 1.004 Personen in Deutschland ab 16 Jahren im Auftrag des Digitalverbands Bitkom. „2024 wird der Hebel im Banking endgültig umgelegt und von offline auf online geschaltet – quer durch alle Altersgruppen. Online-Banking ist auch für die meisten Älteren zum Standard geworden“, sagt Bitkom-Hauptgeschäftsführer Dr. Bernhard Rohleder.

Erstmals sind außerdem diejenigen, die ausschließlich Online-Banking nutzen und nie eine Filiale aufsuchen, mit 42 Prozent die größte Gruppe innerhalb der Bankkunden (2023: 38 Prozent). Knapp dahinter folgen mit 40 Prozent (2023: 43 Prozent) diejenigen, die überwiegend Online-Banking verwenden, aber ab und zu auch eine Filiale aufsuchen und dort persönlich Kontakt mit den Mitarbeiterinnen und Mitarbeitern haben. 16 Prozent geben an, überwiegend die Filiale zu nutzen und nur hin und wieder ihre Bankgeschäfte online zu erledigen (2023: 17 Prozent). „Es gibt einen klaren Trend hin zu Online-Only beim Banking. Digitale Angebote gewinnen für Banken immer weiter an Bedeutung“, sagt Rohleder.

Digitale Angebote der Bank wichtiger als Marke, Beratung und Filialnetz

Schon heute sind bei der Entscheidung für eine Bank deren digitale Angebote wichtiger als etwa die Marke oder das Filialnetz – und die Entwicklung dürfte sich weiter verstärken. So ist 75 Prozent eine benutzerfreundliche App wichtig, 67 Prozent achten auf eine breite Angebotspalette beim Online-Banking und 60 Prozent darauf, ob Mobile-Payment-Anwendungen nutzbar sind. Dagegen ist nur 53 Prozent eine bekannte Marke wichtig, die persönliche Beratung kommt auf 51 Prozent und viele, schnell erreichbare Filialen auf nur 43 Prozent. Für die 16- bis 29-Jährigen sind digitale Angebote noch wichtiger: Von ihnen achten sogar 87 Prozent auf eine benutzerfreundliche App, 79 Prozent auf das breite Online-Banking-Angebot und 78 Prozent auf die Mobile-Payment-Möglichkeiten. Die Marke spielt bei den Jüngeren dagegen nur für 47 Prozent eine Rolle, für 44 Prozent ist persönliche Beratung wichtig und gerade einmal 29 Prozent halten viele Bankfilialen für ein wichtiges Kriterium bei der Bankauswahl. Rohleder: „Die Zukunft der Finanzbranche ist digital.“

Weitgehend unabhängig vom Alter rangieren bei der Bankauswahl aber ganz klassische Kriterien oben: Sicherheit und Kosten. So sind für je 96 Prozent aller Befragten die Höhe der Einlagensicherung sowie die Höhe der Bankgebühren wichtig, dahinter folgen der gebührenfreie Zugang zu Bargeld im Ausland und viele, kostenlos nutzbare Geldautomaten (je 88 Prozent). 86 Prozent geben zudem an, dass sie auf das Engagement ihrer Bank für Nachhaltigkeit achten, 73 Prozent auf das Herkunftsland der Bank und ebenfalls 73 Prozent auf die Tagesgeld-Zinsen. 49 Prozent sind Kundenbindungsprogramme mit Punkten oder Prämien wichtig, 14 Prozent das Angebot von Kryptowährungen.

58 Prozent haben schon einmal die Hausbank gewechselt

So wie die Digitalisierung zunimmt, so nimmt die Treue zur Hausbank ab. 58 Prozent haben bereits einmal ihr hauptsächlich genutztes Girokonto gewechselt. Im vergangenen Jahr waren es 55 Prozent, 2022 51 Prozent und 2018 sogar erst 35 Prozent. Und wer sein Konto einmal wechselt, belässt es meistens nicht dabei: 13 Prozent von ihnen haben das Konto bisher einmal gewechselt, 15 Prozent zweimal, 34 Prozent dreimal und 28 Prozent viermal. Jeder Zwölfte (8 Prozent) hat sogar fünf oder mehr Kontowechsel hinter sich. „Ein Kontowechsel ist heute dank automatisierter Tools relativ einfach möglich. Banken stehen damit vor größeren Herausforderungen als noch vor einigen Jahren. Vormals konzentrierten sich Banken darauf, junge Kundinnen und Kunden zu gewinnen. Heute geht es darum, Bestandskunden insbesondere mit überzeugenden digitalen Angeboten bei der Stange zu halten und Wechselwillige jeden Alters von Wettbewerbern rüberzuziehen“, so Rohleder.

Eine Mehrheit von 7 von 10 (70 Prozent) der Deutschen haben Geschäftsbeziehungen zu mehr als einer Bank, im Schnitt zu rund zwei Banken, 11 Prozent haben sogar Konten oder Depots bei vier oder mehr Banken. Nur selten werden diese Konten aber über eine Banking-App zusammen gemanagt. Erst 32 Prozent der Nutzer von Online-Banking, die Konten bei mehr als einer Bank haben, nutzen solche Multibanking-Apps, 33 können es sich vorstellen. 32 Prozent nutzen demgegenüber solche Apps nicht und wollen es auch künftig nicht tun. Grundsätzlich hat sich das Smartphone als Zugang zum Online-Banking etabliert. 76 Prozent nutzen aktuell zumindest hin und wieder das Smartphone, 82 Prozent ihren Laptop. Desktop-PCs kommen auf 43 Prozent, Tablets auf 42 Prozent.

Mehrheit der Jüngeren würde ohne Bankfilialen nichts fehlen

Insgesamt erhalten die Banken von ihren Kundinnen und Kunden die Note „befriedigend“ (2,9) für ihr Digital-Angebot. Dabei geraten die klassischen Filialbanken aus unterschiedlichen Richtungen gerade mit Blick auf digitale Angebote unter Druck. So können sich 54 Prozent der Menschen in Deutschland vorstellen, mit ihrem hauptsächlich genutzten Konto zu einer reinen Online-Bank ohne Filialnetz zu wechseln. Unter den 16- bis 29-Jährigen ist der Anteil mit 71 Prozent noch deutlich höher. 44 Prozent können sich vorstellen, ein Girokonto bei einem Digitalunternehmen zu eröffnen (16- bis 29-Jährige: 61 Prozent), 37 Prozent bei einem Tech-Startup (16- bis 29-Jährige: 49 Prozent). Rund die Hälfte (49 Prozent) sagt zudem, ihr würde nichts fehlen, wenn es keine Bankfilialen mehr geben würde – bei den Jüngeren von 16 bis 29 Jahre liegt der Anteil sogar bei 62 Prozent. „Die Finanzwelt steht vor weiteren Veränderungen und die Banken sollten diesen Wandel treiben“, so Rohleder.

Neben klassischen Bankgeschäften nutzen 42 Prozent der Deutschen ihr Online-Banking auch, um Geld zu investieren, etwa in ETF oder Aktien. Aber auch hier gibt es Konkurrenz für die Banken. 8 Prozent setzen bei der Online-Geldanlage auf spezielle Online-Broker, vor allem weil diese höhere Zinsen auf das Tagesgeld bieten (55 Prozent), niedrigere Gebühren als traditionelle Banken oder Broker verlangen (52 Prozent), weil sie von Freunden empfohlen wurden (51 Prozent) oder benutzerfreundlicher sind (50 Prozent). Als weitere Vorteile von Online-Brokern gelten die Flexibilität, überall und jederzeit investieren zu können (45 Prozent), die Verfügbarkeit von Echtzeit-Marktdaten (42 Prozent), die breite Palette von Anlageprodukten (41 Prozent), die höhere Sicherheit (35 Prozent) sowie innovative Anlageprodukte wie etwa Kryptowährungen (14 Prozent).

Online-Geldanlage schafft für viele Zugang zur Geldanlage

Eine Mehrheit derjenigen, die online Geld über ihre Bank oder einen Broker investiert, gibt an, dass sie erst durch die Online-Angebote angefangen hat, in unterschiedliche Produkte zu investieren (54 Prozent). 47 Prozent sagen, dass solche Online-Angebote es allen erlauben, mehr aus ihrem Geld zu machen und 44 Prozent konnten durch die Transparenz und Vergleichbarkeit von Angeboten ihre Investitionsentscheidungen verbessern. 39 Prozent - und sogar 52 Prozent in der Gruppe der 16- bis 29-Jährigen -, haben sich durch einschlägige Online-Angebote allgemein mehr mit dem Thema Geldanlage beschäftigt. 31 Prozent würden ohne die Online-Angebote keine Finanzinvestitionen tätigen. Eine deutliche Mehrheit von 58 Prozent sagt zudem, es macht Spaß, online zu investieren. Zugleich räumen 51 Prozent – und 61 Prozent bei den Jüngeren – ein, dass sie durch Online-Investments höhere Risiken eingehen. „Online-Angebote zur Geldanlage sind ein Beitrag zur Financial Literacy. Gleichzeitig werden die Zugangshürden zu unterschiedlichen Anlageprodukten durch digitale Angebote deutlich reduziert“, so Rohleder. Nur 21 Prozent nennen als Grund für Online-Investitionen die Spekulation auf kurzfristige Gewinne, deutlich häufiger geht es um das Sparen für kurzfristige (79 Prozent) oder langfristige Ziele (75 Prozent) sowie um das Bilden von Rücklagen ohne konkretes Sparziel (75 Prozent). 61 Prozent wollen eine Altersvorsorge aufbauen.

Große Offenheit für den KI-Einsatz in der Finanzwelt

Künstliche Intelligenz könnte der Digitalisierung der Finanzbranche weiteren Schub verleihen. So würden sich 37 Prozent gerne von einer KI zu ihrer Altersvorsorge beraten lassen. Ein Viertel (26 Prozent) meint, dass eine KI zu Finanzprodukten bessere Empfehlungen geben kann als ein Mensch. Und ein Fünftel (20 Prozent) würde gerne eine KI nutzen, die ihm die Finanzplanung abnimmt und zum Beispiel sagt, was man sich noch leisten kann oder wo man sparen muss. „Das Vertrauen der Menschen in Künstliche Intelligenz ist in Finanzfragen bereits heute sehr hoch. Hier spielt sicher eine Rolle, dass mit den jüngsten Durchbrüchen bei generativer KI viele Menschen erstmals in direkten und häufig beeindruckenden Kontakt mit Künstlicher Intelligenz gekommen sind“, so Rohleder. „Gerade mit Blick auf eine hochgradig individualisierte Finanzplanung gewinnen Banken, aber auch Versicherungen und andere Finanzdienstleister riesige Chancen durch KI.“

Digital Finance Conference des Bitkom

Die digitale Zukunft von Banken wie auch von Versicherungen steht im Mittelpunkt der Digital Finance Conference des Bitkom am 14. Mai in Berlin. Die Themen reichen von regulatorischen und technischen Entwicklungen über den Finanzstandort Deutschland bis hin zu aktuellen Anwendungsbeispielen und Kooperationen. Mit dabei sind unter anderem Erik Podzuweit (Gründer & CO-CEO, Scalable Capital), Rupert Schaefer (Exekutivdirektor, BaFin), Aiga Senftleben (Co-Founder, Billie), Dr. Florian Toncar (Parlamentarischer Staatssekretär, BMF), Carola Wahl (CEO, Nexi DACH), und Miriam Wohlfarth (Founder & Co-CEO, Banxware).

Hinweis an die Redaktionen: Eine Akkreditierung zur Digital Finance Conference ist für Journalistinnen und Journalisten möglich. Bitte senden Sie eine E-Mail an a.streim@bitkom.org, ggf. mit einem kurzen Hinweis auf das Medium, für das Sie berichten.

Hinweis zur Methodik: Grundlage der Angaben ist eine Umfrage, die Bitkom Research im Auftrag des Digitalverband Bitkom durchgeführt hat. Dabei wurden 1.004 Personen in Deutschland ab 16 Jahren telefonisch befragt. Die Befragung fand im Zeitraum von KW 11 bis KW 15 2024 statt. Die Umfrage ist repräsentativ.